什麼是死亡交叉?深入了解定義與形成原理

在技術分析的世界裡,死亡交叉被視為一個關鍵的趨勢轉折信號,它暗示市場可能步入長期下行階段。簡單來說,這就是短期移動平均線從上方滑落到長期移動平均線下方的那一刻。

這種現象就像短期市場脈動開始跟不上長期的節奏,近期價格的平均水準已經低於過去的穩定基準。這往往顯示賣方力量逐漸佔上風,買方動能減弱,資產價格很可能就此展開一波下跌行情。

要形成死亡交叉,通常涉及兩條移動平均線:

- 短期均線: 常見的選項包括5日、10日或20日移動平均線,能敏銳捕捉近期的價格波動。

- 長期均線: 則選用60日、120日或200日等較長週期,專注於捕捉更穩定的趨勢走向。

圖表上,這兩條線的交會點標誌著短期線從長期線上方穿越而下,形成所謂的死亡交叉。它常被解讀為空頭警示,建議交易者考慮減持、賣出或甚至開立空頭部位,以規避潛在的下行風險。

[圖:死亡交叉示意圖,標示出短期均線(如 50MA)由上向下穿越長期均線(如 200MA)的交叉點]

常用均線週期組合與其特性

實際操作時,交易者會依據個人風格和觀察的時間尺度,挑選合適的均線配對。以下列出幾種流行組合,附上它們的特點和適合場景:

| 均線組合 | 特性 | 適用情境 |

|---|---|---|

| 5 日 / 20 日均線 | 反應快速,訊號較頻繁 | 短線交易者,捕捉短期趨勢變化 |

| 10 日 / 60 日均線 | 中等反應速度,訊號相對穩定 | 波段交易者,中短期趨勢判斷 |

| 20 日 / 60 日均線 | 反應速度適中,常用於觀察中期趨勢 | 中長線投資者,判斷中期多空轉換 |

| 50 日 / 200 日均線 | 反應較慢,訊號更為穩定和權威 | 長線投資者,判斷長期趨勢反轉,尤其在國際金融市場備受關注,Investopedia 對死亡交叉的定義中也常以此組合為例。 |

如果偏好5日與20日這樣的短週期配對,死亡交叉會提早浮現,但也容易夾雜無效警報。相反,50日與200日等長週期組合雖然稍顯延遲,卻提供更高可信度的趨勢驗證,常被當作權威參考。

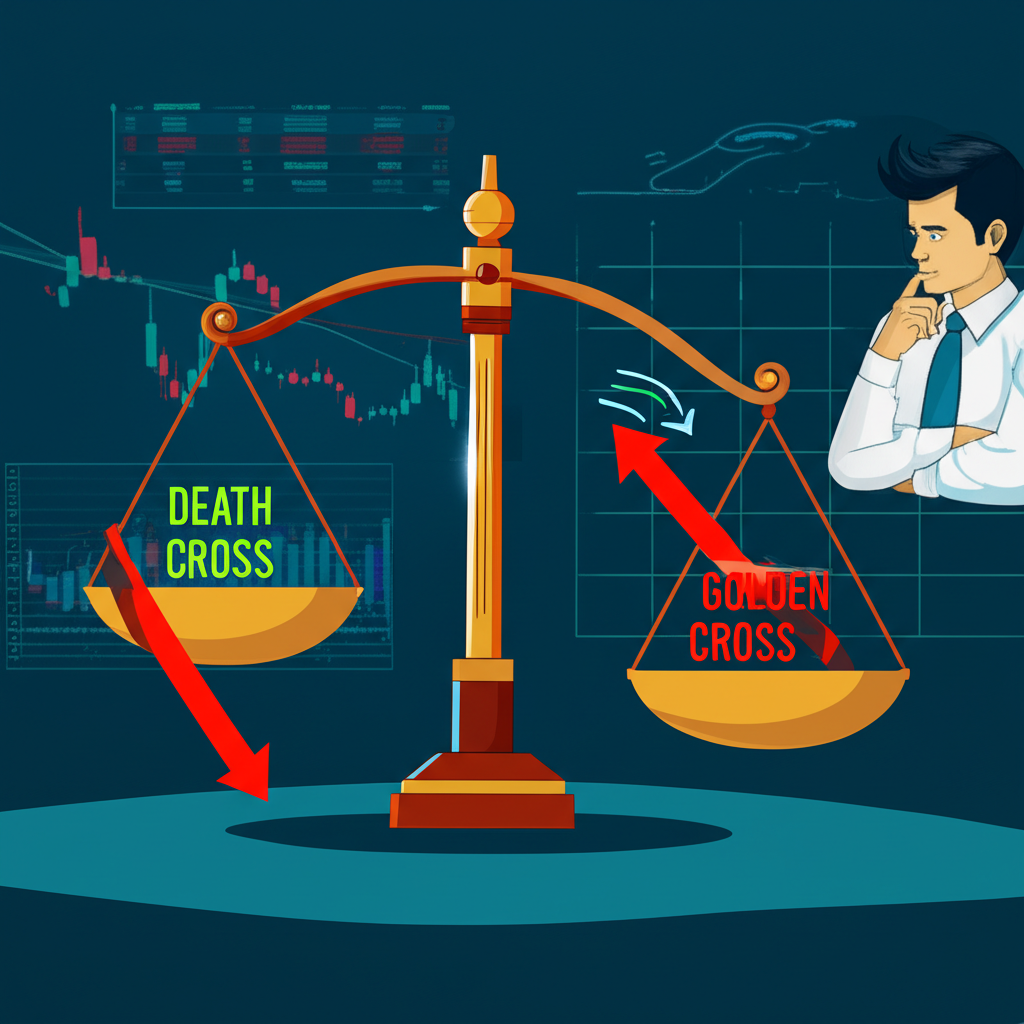

黃金交叉與死亡交叉:一線之隔,判斷市場多空轉折

死亡交叉的對立面是黃金交叉,這兩種信號同樣源自移動平均線分析,卻指向完全不同的市場方向。它們合力成為辨識多空轉換的基礎工具。

黃金交叉的定義: 這是短期移動平均線從下方向上穿越長期移動平均線的時刻,常被當作多頭趨勢的肯定,暗示市場可能從低谷爬升或加速上揚。

為了清楚比較,以下表格歸納黃金交叉與死亡交叉的核心差異:

| 特徵 | 黃金交叉 (Golden Cross) | 死亡交叉 (Death Cross) |

|---|---|---|

| 形成條件 | 短期均線由下向上穿越長期均線 | 短期均線由上向下穿越長期均線 |

| 市場意義 | 潛在多頭訊號,買入時機 | 潛在空頭訊號,賣出時機 |

| 趨勢判斷 | 趨勢可能轉為上升或向上加速 | 趨勢可能轉為下跌或向下加速 |

| 投資策略 | 考慮買入或加倉 | 考慮賣出、減倉或放空 |

這兩種交叉都屬於滯後型指標,意思是它們往往在趨勢已然轉向後才現身。所以,交易者多用它們來強化趨勢判斷,而不是精準預測高低點。

[圖:黃金交叉與死亡交叉對比圖,同時呈現兩者在不同時期的發生情境]

死亡交叉的市場意義與投資人心理分析

死亡交叉不只是圖表上的簡單交會,它能觸發市場情緒的漣漪效應,影響投資者的決策與整體走勢。

- 空頭趨勢確認: 最明顯的含義就是強化空頭趨勢的存在或啟動。短期均線跌穿長期均線,顯示近期動能已明顯衰退,這種弱勢可能蔓延到長期架構,預告一場延續的下行浪潮。對中長期持有者來說,這是檢視部位風險、考慮退場的警鐘。

- 引發恐慌性拋售: 因為死亡交叉名聲在外,一旦成形,就可能點燃投資者的恐慌,引發連鎖賣壓。尤其在市場本已搖擺不定時,這信號能成為加速崩跌的催化劑,造成短期超賣與惡性循環。

- 投資者心理反應: 從行為金融視角,面對死亡交叉時,常見心態包括:

- 損失厭惡: 許多人寧可抱著虧損部位不放,希望價格反轉,卻往往錯過及時脫身的機會。

- 羊群效應: 看到大眾因信號賣出,即便自己半信半疑,也可能跟進,放大市場震盪。

- 確認偏誤: 若本就看衰市場,這信號會被當作佐證,強化賣空或減持的決心。

認識這些心理陷阱有助於維持理性,避免被情緒牽著走。市場如何受技術信號左右的討論,可參考CFA Institute的行為金融學概述,裡頭有更細膩的剖析。

如何精準判斷死亡交叉?實戰圖解與多市場應用

要準確捕捉死亡交叉,不只需盯著線條交會,還得融入周邊環境與脈絡。接下來分享實務步驟,以及跨市場的應用實例。

- 開啟 K 線圖與移動平均線: 在交易平台上,選定目標資產如股票或加密貨幣,然後疊加欲追蹤的均線,例如50日與200日線。

- 觀察均線走勢: 留意短期線與長期線的個別軌跡。交叉前,常見短期線的上升勢頭減緩、趨平或微彎向下,而長期線可能還在緩升或持平。

- 識別交叉點: 當短期線從上穿越長期線,並維持在下方運行,即為死亡交叉。重點不僅在交會瞬間,還要確認後續短期線是否持續下移,以及兩線間距是否拉開。

- 確認趨勢延續: 信號的成敗常靠價格後續表現來驗證。若交叉後價格連續下挫,兩線向下分離,則可靠性大增;若價格速彈、線條再纏繞或逆轉成黃金交叉,則恐為虛驚一場。

[圖:股票市場死亡交叉案例,顯示某支股票在下跌前出現 50MA 跌破 200MA 的情況]

[圖:外匯市場死亡交叉案例,顯示某貨幣對在下跌趨勢開始前出現均線交叉]

[圖:加密貨幣市場死亡交叉案例,顯示比特幣在熊市初期出現均線交叉]

不同時間框架的死亡交叉:

- 日線圖: 最普及的觀察層級,常預告中期轉向。

- 週線圖: 出現頻率低,但一旦現身,影響往往深遠,標誌長期轉折,可信度更高。

- 月線圖: 極少見,卻是最強烈的長期空頭肯定。

一般而言,時間尺度越長的死亡交叉,權重與準度越高,對決策的衝擊也更深刻。

不同市場資產的死亡交叉應用考量

雖然死亡交叉的原理通用於各種金融商品,但在具體市場裡,仍需留意獨特因素:

- 股票市場: 這裡應用最成熟,常以50日與200日線為長期趨勢哨兵。在藍籌股或指數如S&P 500上觸發,常被當作大盤警報。

- 外匯市場: 全天候運作與高流動性,讓信號反應更迅捷。需顧及貨幣對屬性與經濟數據,短週期如10/30或20/60日組合較實用。

- 加密貨幣市場: 波動劇烈導致交叉頻仍、假警報多。建議配搭成交量或MACD等工具謹慎驗證,市場情緒與大戶動向易扭曲信號。

死亡交叉一定會跌嗎?揭露假訊號與成功率的真相

不少人好奇:死亡交叉一出,價格就鐵定崩跌?事實上,並非如此。這信號僅具概率性,偶爾會發出無效警報。

假訊號出現的常見情境:

- 盤整期(震盪市場): 當市場無明確方向,兩線易反覆穿梭,產生連串無謂交叉。

- 市場消息干擾: 突發事件、財報或政策變動,能瞬間扭轉價格,抹煞剛形成的交叉效應。例如,利多消息隨即公布,可能讓剛出爐的死亡交叉瞬間失效。

- 均線週期選擇不當: 太短的週期如5/10日,會製造過多噪音與假警報。

死亡交叉的預測成功率與歷史數據回測:

諸多回測研究顯示,其準確率並非絕對,常在40%至60%間浮動。更準確地說,它適合確認既有趨勢,而非預言未來。以2020年疫情初期為例,全球股市多觸發死亡交叉,確實引發暴跌;但2022年底至2023年初的部分案例,卻因速彈而成假信號,凸顯單一工具的侷限。

學術界如《金融分析師雜誌》也強調,技術指標的效果因環境、資產與框架而異,需多管齊下。

如何過濾假訊號:

- 結合成交量: 若交叉伴隨量能爆發,賣壓真實性高;量縮則疑似假象。

- 觀察均線發散角度: 交叉後兩線向下拉大間距,趨勢強勁;若趨平或收攏,則不明朗。

- 判斷趨勢: 上漲大勢中的偶爾交叉,或許僅是回檔;長期下行中的交叉,確認力更足。

- 多時間框架確認: 日線交叉若與週月線趨勢衝突,可能只是短暫雜訊。

提升判讀準確度:死亡交叉搭配其他技術指標

鑑於假訊號隱憂,精明交易者會將死亡交叉與其他工具聯手,提升整體判斷力。以下介紹幾種實用配搭:

- 搭配成交量:

- 判讀: 交叉時若量能激增,顯示賣盤湧入,共識偏空,信號更穩固;量少則可能僅是觀望。

- 應用: 成交量是衡量市場活動的重要指標,能幫忙濾除雜訊。

- 搭配 MACD 指標(平滑異同移動平均線):

- 判讀: 若MACD柱狀由正轉負、快線死叉慢線,或雙線破零軸,這些共振會強化死亡交叉的空頭力度。

- 應用: MACD專精動能確認,助辨趨勢強弱。

- 搭配 KD 指標(隨機指標):

- 判讀: 交叉同時K線死叉D線,且從高檔回落,暗示超買結束,下行動能湧現。

- 應用: KD擅長超買超賣偵測,精準鎖定短期轉折。

- 搭配 RSI 指標(相對強弱指標):

- 判讀: RSI從70高點回落破50,或超賣區反彈失利,均鞏固下行預期。

- 應用: RSI評估買賣力量,輔助趨勢與極端判斷。

- 搭配布林通道(Bollinger Bands):

- 判讀: 價格破中軌並趨向下軌,標誌從強轉弱,下跌加劇。

- 應用: 布林通道描繪波動範圍,助辨價格是否脫離通道啟新趨勢。

[圖:死亡交叉搭配MACD示意圖,顯示均線死叉與MACD死叉同時出現]

[圖:死亡交叉搭配KD指標示意圖,顯示均線死叉與KD死叉同時出現]

死亡交叉後的交易策略與風險管理

信號觸發時,正是檢討風險、微調策略的時機。優秀交易者不僅辨識信號,還精於資金控管與紀律執行。

- 短線交易策略:

- 順勢賣出或放空: 短線手可視為明確賣點,驗證後出場或開空,抓取短跌獲利。

- 快速止損止盈: 須嚴格設停損停利,預期落空即止損,目標達即鎖盈。

- 中長線持有者:

- 減倉或停利: 若部位已漲多,這是獲利了結的提示,部分或全數出脫保住收益。

- 停損考量: 交叉近成本區或轉虧時,可啟動停損防範更大損害。長線需寬容,但底線不可缺。

- 資金管理:

- 調整持倉比例: 經多重確認後,減低風險曝險,轉移資金至現金或防禦資產。

- 分批操作: 避免一蹴而就,分階段減持以應對變數。

- 停損停利設定:

- 停損點: 可置於短期線重返長期線上方,或交叉點加合理緩衝,防假彈;放空則設黃金交叉上方。

- 停利點: 依歷史支撐、整數位或指標如RSI超賣來定,也可動態跟進下移。

- 強調紀律的重要性:

無論何策,核心在於鐵律執行。死亡交叉常攪動恐貪情緒,預立計畫、訊號現即動,避免衝動,方能在市場長存。記住,指標僅輔佐,無法預知,只能解析當下概率。

結論:掌握死亡交叉,成為更明智的投資者

死亡交叉在技術分析中扮演警示角色,透過短期線穿越長期線,點出空頭潛力與賣壓威脅。它與黃金交叉的對比,更凸顯市場動力的轉換,提醒價格或許即將下探。但正如所有指標,它並非萬無一失,假訊號的存在呼籲我們勿獨依一法。

真正領會死亡交叉,需洞察其市場意涵、心理衝擊,並融入全面分析。配以成交量、MACD、KD、RSI等工具驗證,兼顧各資產特性,即能濾除雜訊,提高精準。

進一步,確認信號後,務求策略合理、資金嚴管、停損停利明晰,方護本金、謀長利。它提供風險審視與持倉調整的契機,而非恐慌藉口。

簡言之,死亡交叉是強大助手,助懂趨勢與險阻。投資者應持學習心態,融合技術與風險偏好、風格及基本面,方在多變市場中,做出睿智、有序抉擇,提升勝算。

1. 死亡交叉是什麼意思?它代表了什麼樣的市場訊號?

死亡交叉是指短期移動平均線由上向下穿越長期移動平均線的技術形態。它通常被視為一個潛在的空頭趨勢確認訊號,預示著市場可能即將進入下跌趨勢,或當前的下跌趨勢將持續。

2. 黃金交叉和死亡交叉之間有什麼本質上的區別?

黃金交叉和死亡交叉是相對的兩種訊號。黃金交叉是短期均線由下向上穿越長期均線,代表多頭趨勢或買入訊號;而死亡交叉是短期均線由上向下穿越長期均線,代表空頭趨勢或賣出訊號。兩者本質上都是趨勢反轉的潛在警示,但方向相反。

3. 出現死亡交叉就一定會下跌嗎?如何判斷是真訊號還是假訊號?

不一定。死亡交叉並非 100% 準確,可能出現假訊號,尤其是在盤整期或受突發消息干擾時。判斷真假訊號可結合以下因素:

- 成交量: 伴隨巨量下跌的死亡交叉更可靠。

- 均線發散角度: 交叉後均線向下發散角度越大,訊號越強。

- 趨勢: 在長期下降趨勢中出現的死亡交叉確認性更強。

- 多時間框架: 結合週線、月線圖確認,避免被日線的短期波動誤導。

4. 除了均線,死亡交叉還可以搭配哪些技術指標來提高判斷的準確度?

為提高準確度,死亡交叉常與以下指標搭配使用:

- 成交量: 放大則訊號更可靠。

- MACD: 搭配 MACD 死叉或快慢線跌破零軸。

- KD 指標: 搭配 KD 死叉或高檔鈍化後向下。

- RSI 指標: 搭配 RSI 跌破 50 或超賣區反彈失敗。

- 布林通道: 搭配股價跌破中軌或下軌。

5. 在不同的市場(如股票、外匯、加密貨幣)中,死亡交叉的應用方式有何不同?

死亡交叉的基本原理相同,但應用時需考量市場特性:

- 股票: 最常用,50/200 日均線交叉被視為重要長期趨勢指標。

- 外匯: 24 小時交易,反應更快,短週期均線組合更常用。

- 加密貨幣: 波動性極高,更容易出現假訊號,強烈建議多指標確認。

6. KD 死亡交叉和一般的均線死亡交叉有什麼關係或區別?該如何解讀?

KD 死亡交叉是指 KD 指標中的 K 值由上向下穿越 D 值,它是一個衡量短期超買超賣和動能轉變的訊號。而一般的均線死亡交叉是指短期移動平均線跌破長期移動平均線,是判斷中長期趨勢反轉的訊號。

兩者都是賣出訊號,但作用層面不同。KD 死亡交叉更側重於短期動能的衰竭,而均線死亡交叉則側重於趨勢的確認。當兩者同時出現時,訊號的可靠性會大幅提升,意味著短期動能和中長期趨勢都指向下跌。

7. 當死亡交叉出現時,投資者應該採取什麼樣的交易策略來應對?

應對策略取決於您的交易風格和持倉情況:

- 短線交易者: 可考慮順勢賣出或建立空頭部位,並嚴格設定停損停利。

- 中長線持有者: 可考慮部分或全部減倉,鎖定利潤或控制虧損,尤其在已獲利的情況下可考慮停利。

- 資金管理: 降低風險資產持倉比例,轉向現金或避險資產,可分批操作。

8. 如果投資者已經持有部位,面對死亡交叉時應該如何設定停損點或停利點?

對於已持有部位的投資者:

- 停損點: 可將停損點設定在短期均線重新站上長期均線的位置,或設定在死亡交叉點上方的一個合理百分比,以防假訊號或短期反彈。

- 停利點: 可根據歷史支撐位、重要整數關卡,或結合其他指標(如 RSI 進入超賣區)來設定。也可以使用移動停利,隨著價格下跌不斷調整。

最重要的是,一旦設定好,務必嚴格執行,避免情緒化交易。

9. 死亡交叉的均線週期要怎麼選擇?短期和長期均線分別代表什麼?

均線週期的選擇應根據您的交易時間框架:

- 短期均線: 通常選擇 5 日、10 日、20 日等,代表近期的市場平均成本和情緒,反應快速,用於捕捉短期變化。

- 長期均線: 通常選擇 60 日、120 日、200 日等,代表較長期的市場平均成本和趨勢,反應較慢,用於確認趨勢的穩定性和方向。

短線交易者可能偏好 5/20 或 10/30 組合,而中長線投資者則常用 20/60 或 50/200 組合。

10. 歷史數據顯示,死亡交叉的預測成功率大概是多少?有哪些經典案例可以參考?

歷史數據顯示,單獨使用死亡交叉的預測成功率並非 100%,通常在 40% 到 60% 之間,這使其更像是趨勢確認工具而非預測工具。

經典案例:

- 2008 年全球金融危機: 美國主要股指(如 S&P 500)在危機爆發前夕出現 50 日均線跌破 200 日均線的死亡交叉,隨後市場經歷了大幅度下跌。

- 2020 年新冠疫情: 全球多數股指在疫情初期也出現了死亡交叉,市場隨後急劇下跌,但跌幅和持續時間因各國政策刺激而有所差異。

需注意,也有不少死亡交叉最終被證明是假訊號,例如在市場短期盤整後迅速反彈。因此,必須結合其他指標和風險管理策略。