核心CPI是什麼?為何它比CPI更受關注?

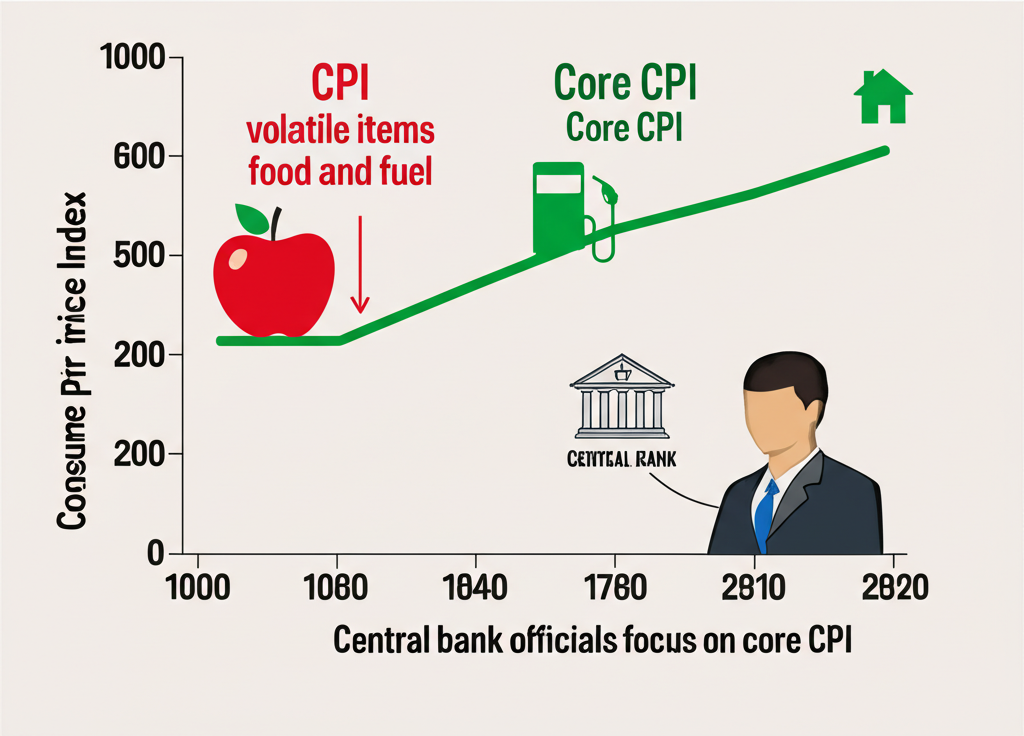

核心消費者物價指數,簡稱核心CPI,是追蹤經濟體中商品和服務價格變化的重要工具。它和大家熟悉的消費者物價指數,也就是CPI,雖然有關聯,但計算方式上有所不同。核心CPI特別把容易波動的食品和能源價格剔除在外,目的是更清楚地呈現出經濟中隱藏的長期通膨動向。這項指標在經濟評估、中央銀行的決策過程,以及投資者的規劃中,都扮演關鍵角色。

由於食品和能源價格常受季節變化、天氣、地緣衝突或供應鏈問題等短期事件影響,漲跌幅度大且難以預測。這些突發變動有時會遮蔽掉經濟內部更穩定的通膨訊號。所以,當政策制定者想了解通膨是否已經扎根,並可能帶來長期影響時,核心CPI就成了更值得信賴的參考。它幫助大家過濾掉雜訊,專注在由整體經濟因素如薪資增長、需求轉變或供應鏈穩定所帶動的價格變化,從而更好地預測未來通膨的路徑。

核心CPI與CPI的本質差異與應用情境

要正確閱讀經濟數據,搞清楚核心CPI和CPI的區別非常必要。兩者雖然都用來觀察物價變化,但重點和使用場合卻不盡相同。

| 特徵 | 消費者物價指數 (CPI) | 核心消費者物價指數 (核心CPI) |

|---|---|---|

| 組成項目 | 涵蓋所有商品與服務的價格,包括食品與能源。 | 排除食品與能源價格,只涵蓋其他商品與服務。 |

| 波動性 | 波動性較大,易受短期、突發事件影響。 | 波動性較小,反映潛在、長期的通膨趨勢。 |

| 政策參考 | 反映一般民眾的生活成本壓力,影響社會福利與薪資調整。 | 央行制定貨幣政策(如利率決策)時主要參考指標。 |

| 應用情境 | 觀察短期物價變動、評估家庭購買力、衡量實際薪資成長。 | 判斷通膨是否具備持續性、評估經濟過熱風險、引導市場對未來利率的預期。 |

簡單來說,CPI更貼近民眾的日常開支壓力,比如油價飆升會馬上讓通勤和電費變貴。核心CPI則專注於那些不易逆轉的價格上漲,也就是所謂的黏性通膨,例如房租、醫療和教育費用。央行在決定升息或降息來穩定經濟時,最常參考核心CPI的動態。舉例來說,在疫情後的供應鏈斷裂期,核心CPI幫助央行分辨哪些價格變化是暫時的,哪些是結構性的。

核心CPI的組成項目與計算方式解析

核心CPI的計算是基於消費者為各種典型商品和服務支付的價格變化。不同國家在權重和分類上可能有細微調整,但基本原則都是避開食品和能源。這些納入的項目多半是消費者的主要開支領域,能更準確地捕捉經濟內部通膨的驅動力。

| 主要類別 | 包含項目範例 | 權重說明 (參考) |

|---|---|---|

| 居住 | 房租、自有住宅設算租金、水電瓦斯費(非燃料部分)、裝潢維修費 | 通常為最大權重,約佔30-40% |

| 交通 | 汽車、公共交通費、維修保養費、保險費(不含燃料) | 權重較高,約佔10-15% |

| 醫療保健 | 醫療服務、藥品、醫療用品 | 權重穩定,約佔6-8% |

| 服飾與配件 | 服裝、鞋子、珠寶等 | 權重相對較低,約佔2-3% |

| 教育與通訊 | 學費、書本、電信服務、電腦設備 | 權重穩定,約佔4-6% |

| 娛樂 | 休閒服務、體育用品、娛樂設備 | 權重中等,約佔5-7% |

| 雜項服務 | 個人護理服務、金融服務、保險等 | 權重中等,約佔3-5% |

(建議插入核心CPI組成圓餅圖)

核心CPI的計算通常看兩個時間層面的變化率:月增率,比較當月和上個月的差異,用來捕捉短期價格動態;年增率,則對照去年同期,這樣能避開季節效應,更可靠地顯示長期通膨壓力。這是央行和市場參與者最在意的數字。事實上,各國統計單位會不定期調整這些商品和服務的權重,以配合消費習慣的演變,比如近年數位化和線上購物的興起,可能讓相關類別的比重慢慢拉高。

台灣核心CPI:數據解讀與主計總處發布機制

台灣的核心CPI是由行政院主計總處編製並公布的。他們每月會發布消費者物價指數的詳細資料,其中「不含蔬果魚介及能源之總指數」就是核心CPI。這項數據是政府檢視國內通膨、規劃經濟政策的基礎。

發布時間大致在每月5日附近,視假日可能略有調整。大家可以上行政院主計總處官方網站查看最新和歷史數據,裡頭有各類商品的價格變動、權重,以及年增率和月增率等細節。

最近台灣的核心CPI走勢,顯示出通膨的結構性轉變。當國際能源價格起伏不定時,這項指標能突顯服務業、房租和醫療等不易變動的項目上漲壓力。比如,若年增率連續超過2%的目標,可能表示內需熱絡、薪資上揚或服務成本上升,這會讓央行思考貨幣政策的調整,以守住物價穩定。仔細剖析這些數字,能讓我們更明白台灣通膨的成因和未來方向。

美國核心CPI:全球經濟的風向球與聯準會關注焦點

美國的核心CPI數據不只影響本土,還牽動全球經濟。它是聯準會制定貨幣政策的核心依據,也是國際金融市場預測經濟走向的利器。由美國勞工統計局 (BLS)在每月中旬,大約10到15日左右公布。投資人和專家總是盯緊這個時點,因為一公布,往往會立刻波及全球股市、債券、外匯和大宗商品。

這數據這麼受重視,是因為聯準會把物價穩定當成主要任務之一(另一個是促進就業)。他們通常以2%的年化核心PCE為通膨目標,雖然PCE和CPI權重不同,但核心CPI也很關鍵。如果核心CPI持續高漲或超乎預期,市場就會預期聯準會加快升息步伐;反過來,低於預期則可能帶來寬鬆訊號。

拿美國和台灣的核心CPI來比,能看出全球通膨的互動關係。例如,供應鏈問題、國際商品漲價或美國需求強勁,都可能透過貿易、匯率或心理預期傳到台灣。即使兩國消費結構和經濟規模有別,核心CPI在衡量深層通膨壓力上,都展現出共通價值。透過這些比較,我們能更全面掌握全球通膨的脈絡。

核心CPI對經濟、央行政策與投資市場的深遠影響

核心CPI不只是經濟分析的輔助工具,它還會實際塑造經濟運作、央行方向和投資環境。數據的每一次轉變,都可能引發市場預期的調整,並帶來連鎖效應。

首先,它直接左右央行的貨幣政策。如果核心CPI連續上揚,超過目標水準,央行往往會轉向緊縮措施,比如拉高利率,以壓抑需求並緩解物價壓力。相反,如果指標偏低或有通縮隱憂,則可能降息或推出量化寬鬆來提振經濟。這些選擇會影響企業融資、個人消費和投資熱度,最終決定經濟的起落。

其次,對金融市場的衝擊更是即時明顯:

* **股市**:核心CPI超預期上漲,可能加劇升息恐慌,企業成本上升、獲利展望轉弱,股市尤其是利率敏感的成長股會首當其衝。

* **債市**:通膨預期升溫時,投資人要求更高收益率來對抗購買力損失,導致債券價格下滑、收益率走高。反之,低於預期則利好債市。

* **匯市**:通膨高的國家可能被迫升息,吸引外資湧入,支撐本幣升值。所以,強勁的核心CPI數據常讓相關貨幣走強。

* **大宗商品**:雖然核心CPI不含能源,但它反映的整體需求仍可能推升商品價格,比如經濟熱絡時,工業金屬等會跟著上揚。

對投資人來說,利用核心CPI來優化決策的重點包括:

1. **看重趨勢**:別只盯單月數字,那可能有意外干擾;長期走勢才能判斷通膨的持久度。

2. **比對預期**:數據與市場共識的差距往往決定反應強度,大偏差時要小心波動。

3. **調配資產**:通膨預期高時,多配置黃金或房地產等防禦型資產,或挑選有定價力的股票;壓力減小時,成長資產更有機會。

4. **讀懂央行**:搭配央行官員講話和會議記錄,理解他們對數據的看法,能更精準預測政策動向。

進階洞察:從「核心CPI」到「超級核心CPI」

通膨情勢越來越複雜,經濟專家和央行開始尋找更細膩的衡量方式。「超級核心CPI」就是最近出現的概念,它在傳統核心CPI上再剔除一些波動大的項目,比如居住成本中的自有住宅設算租金。

超級核心CPI的提出與其意義

核心CPI已排除食品和能源,但居住費用特別是自有住宅設算租金,在許多國家CPI中權重很大(美國約佔三分之一),而且變化滯後,不一定反映即時經濟。所以,有些分析師和聯準會人士轉向排除住房後的指標,這就是超級核心CPI,或稱不含住房的服務業核心CPI。

這個指標更專注捕捉勞動市場緊俏、薪資上漲和需求帶動的服務通膨。現在許多地方,商品價格已緩和,但服務業通膨更頑強,尤其有工資物價循環的隱憂。觀察超級核心CPI,能讓央行分辨通膨從供應轉向需求驅動的轉變。

超級核心CPI的潛在價值與投資者應用

超級核心CPI的好處是提供更前瞻的通膨視野。如果它持續高走,可能意味勞動市場過熱,服務價格難以下降,即使商品回落,整體通膨仍難根除。這會讓央行延長緊縮,甚至加碼升息。

投資人可以用它來精準把脈:

* **預測聯準會**:服務通膨若強勁,預期高利率維持更久,影響債券收益率和股市。

* **行業調整**:服務業壓力大時,挑選定價強、少受住房影響的服務企業。

* **控管利率風險**:指標韌性強,意味利率高檔期延長,短期債可能比長期債更有吸引力,需檢視利率敏感資產。

雖然超級核心CPI還不是標準指標,但它正成為市場深度工具,幫助看清通膨的內在結構。

結論:掌握核心CPI,成為市場的先行者

核心消費者物價指數作為剔除食品與能源波動的通膨指標,在宏觀經濟和金融決策中價值巨大。它不僅用來評估潛在壓力,還指導央行政策和利率路徑。無論是研究者、投資人或對經濟數據有興趣的讀者,了解核心CPI的定義、結構、計算及其影響,都是跟上市場節奏的關鍵。

從台灣主計總處的報告到美國勞工統計局的全球指標,每份核心CPI數據都藏著物價和政策的線索。比較兩地,能看見全球通膨的連結;引入超級核心CPI,則帶來更細緻的洞見,助我們預測通膨韌性和央行思維。

在多變的市場中,善用核心CPI解讀,並融入投資考量,能強化風險辨識和機會捕捉。持續追蹤其變化,剖析背後邏輯,將讓你在通膨浪潮中脫穎而出。

常見問題 (FAQ)

核心CPI與消費者物價指數(CPI)之間最主要的差異是什麼?

核心CPI與CPI最主要的差異在於其組成項目。核心CPI會排除波動性較大的食品和能源價格,而CPI則涵蓋所有商品與服務的價格。核心CPI旨在反映更為穩定和長期的潛在通膨趨勢,而CPI則更直接地反映民眾的實際生活開銷。

為什麼經濟學家和央行更傾向於關注核心CPI來判斷通膨趨勢?

經濟學家和央行關注核心CPI,是因為食品和能源價格容易受到季節性、氣候、地緣政治事件等短期因素影響,波動劇烈。排除這些項目後,核心CPI能更清晰地揭示由總體經濟因素(如工資成長、需求變化)驅動的潛在通膨壓力,有助於央行判斷通膨是否具有持續性,進而制定更穩健的貨幣政策。

台灣與美國的核心CPI數據通常在每個月的什麼時候公布?在哪裡可以查詢到最新數據?

核心CPI的年增率持續上升對普通民眾的日常生活會有什麼具體影響?

核心CPI年增率持續上升,意味著非食品、非能源類商品和服務的價格普遍上漲,這對民眾日常生活影響深遠:

- 購買力下降:同樣的收入能購買的商品和服務減少。

- 生活成本增加:房租、醫療、交通(除燃料外)、教育等必要開支持續增加。

- 利率上升:央行為抑制通膨可能升息,導致房貸、車貸等借貸成本增加。

- 儲蓄縮水:如果存款利率低於通膨率,實際購買力會被侵蝕。

投資者應該如何利用核心CPI的數據變化來調整自己的投資組合或資產配置策略?

投資者可參考以下原則:

- 通膨上升預期:若核心CPI持續走高,可考慮增加抗通膨資產(如黃金、房地產、大宗商品)配置,或投資具有較強定價能力的企業股票。同時,應警惕利率上升對債券和成長股的負面影響。

- 通膨下降預期:若核心CPI趨緩,可能預示央行將停止升息或轉向降息,這對債券市場和對利率敏感的成長股有利。

- 關注數據與預期落差:市場反應往往取決於實際數據與市場預期之間的差異。若數據大幅超出或低於預期,應評估其對市場的衝擊並適時調整策略。

除了食品和能源,核心CPI還會排除哪些特殊商品或服務的價格?

通常情況下,核心CPI只排除食品和能源價格。但在某些特殊分析或「超級核心CPI」的概念中,可能會進一步排除其他波動性較大或被認為不反映潛在通膨壓力的項目。例如,美國聯準會關注的「超級核心CPI」會排除居住成本中的「自有住宅設算租金」(Owners’ Equivalent Rent, OER),以更精準地觀察服務業的通膨趨勢。

「超級核心CPI」是什麼?它與核心CPI有何不同,為什麼會被提出?

「超級核心CPI」是在核心CPI基礎上,進一步排除某些項目(例如居住成本中的OER)後的通膨指標。它與核心CPI的主要不同點在於,其旨在更純粹地反映由勞動力市場緊繃和需求驅動的服務業通膨。超級核心CPI的提出,是因為在當前通膨環境下,商品通膨有所緩解,但服務業通膨因工資上漲等因素而顯得更具韌性,該指標有助於央行更精準地判斷通膨的性質和未來走向。

如果核心CPI數據與市場預期有很大落差,通常會對金融市場造成什麼樣的衝擊?

核心CPI數據與市場預期的巨大落差,通常會對金融市場造成顯著衝擊:

- 高於預期:可能引發央行將採取更激進緊縮政策的預期,導致股市下跌(特別是成長股)、債券殖利率飆升、美元等避險貨幣走強。

- 低於預期:可能引發央行將放緩或停止緊縮政策,甚至降息的預期,導致股市上漲、債券殖利率下降、美元走弱。

這種衝擊往往是即時且劇烈的,因為市場會迅速重新定價資產以反映新的通膨和利率預期。

核心CPI數據是否會被修正?修正後對經濟分析有什麼影響?

是的,核心CPI數據(以及其他經濟數據)可能會在首次發布後進行修正。統計機構會定期收集更多完整數據,並可能調整權重或計算方法,導致歷史數據被修正。修正後的數據對經濟分析的影響在於,它能提供更為準確的經濟全貌。如果修正幅度較大,可能會改變市場對通膨趨勢的判斷,進而影響央行的政策決策和投資者的預期。因此,經濟分析師在解讀數據時,通常會同時關注初值和修正值。

台灣核心CPI的組成權重與美國的核心CPI有什麼不同?這些差異反映了什麼?

台灣與美國的核心CPI在組成權重上存在差異,這些差異反映了兩國居民消費結構和經濟特點的不同:

- 居住成本:美國核心CPI中居住成本(尤其是OER)的權重通常較高,反映美國住房市場在整體消費中佔比較大。台灣的居住權重也高,但計算方式和租金市場結構可能不同。

- 交通:兩國交通類別的權重可能因汽車普及率、公共交通發達程度和地理因素而異。

- 醫療保健:美國的醫療保健費用高昂,其在CPI中的權重相對較高,而台灣有全民健保,醫療支出結構不同,權重可能有所不同。

這些差異提醒我們,在進行跨國比較時,應理解各國統計方法的細微差別,以避免直接套用和誤判。