72法則是什麼?投資理財必學的財富翻倍公式

在個人理財和投資的世界裡,72法則就像一個可靠的指南針,能讓人輕鬆估算資產翻倍需要多少年。這個簡單的經驗公式,幫助新手和老手一樣,快速感受到複利的魔力,並預想未來財富的軌跡。無論是為了退休儲蓄、孩子教育基金,還是單純想讓錢滾錢,掌握72法則都是起步的關鍵。它不只評估各種投資機會的成長潛力,還能鼓舞大家早點行動,讓時間化身財富的助力。

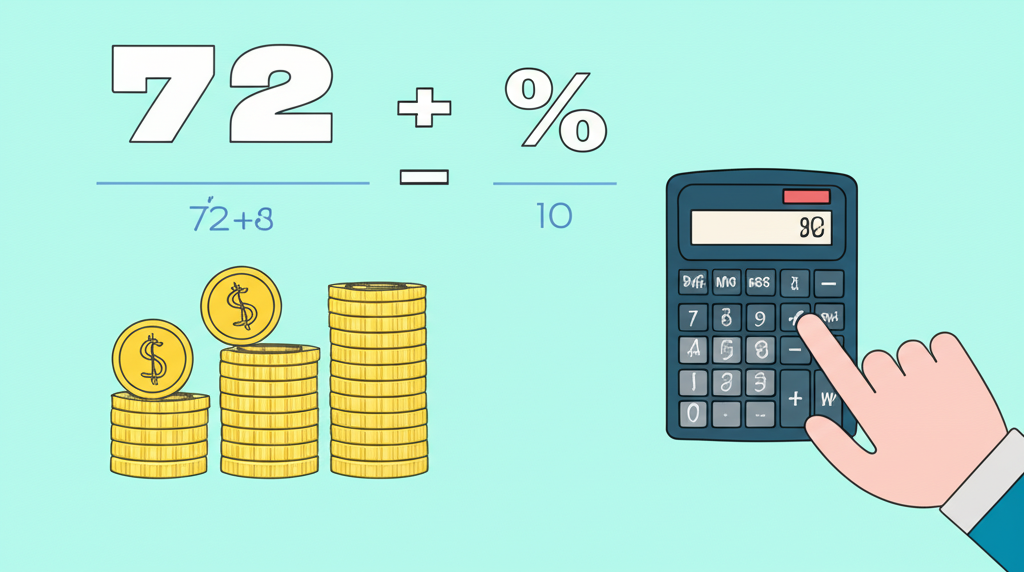

72法則公式怎麼算?實際案例解析輕鬆上手

計算72法則超級直觀,只需一個除法就能得出結果:

資產翻倍年數 ≈ 72 ÷ 年化報酬率

年化報酬率是用百分比表示的平均年收益,但代入公式時,直接用數字部分就好,比如8%就輸入8。

來看幾個真實例子,這樣就能馬上應用起來:

- 例子一:銀行定存

假設你存100萬元到銀行,年利率1.2%(現在低利率時代很常見)。

翻倍年數 ≈ 72 ÷ 1.2 = 60年。

也就是說,100萬元得花60年才能變200萬元,時間拉得真長。 - 例子二:穩健基金

投資年報酬率6%的穩健基金。

翻倍年數 ≈ 72 ÷ 6 = 12年。

短短12年,100萬元就能翻成200萬元,穩穩的成長。 - 例子三:成長股票或ETF

選年報酬率10%的成長型股票或ETF。

翻倍年數 ≈ 72 ÷ 10 = 7.2年。

資產翻倍只需約7.2年,速度快得多。

這些案例清楚顯示,報酬率高低直接決定翻倍速度。72法則的優點就在於簡單,適合隨時評估投資選項的好壞。

72法則計算機:快速估算你的財富翻倍時間

72法則本來就很方便,但現在網路上有不少計算工具,讓你輸入報酬率就能即時看到結果。試試搜「72法則計算機」,或看看Investopedia的解說,這樣比較不同投資的成長速度,決策起來更有把握。

72法則的由來與背後原理:為什麼是「72」?

72法則的根源可以上溯到文藝復興時期的數學家們。它不是嚴格的數學定理,而是從複利公式簡化出來的近似方法,用來避開繁瑣的對數計算。背後的數學來自自然對數和複利成長模型。

假設投資以年報酬率r複利運作,翻倍時間t來自(1 + r)^t = 2。取自然對數後,t × ln(1 + r) = ln(2)。因為ln(2)約0.693,且r小時ln(1 + r)近似r,所以t ≈ 0.693 / r。轉成百分比,就變成t ≈ 69.3 / (r × 100)。

為了方便手算,人們挑了72當分子,因為它有許多因數如1、2、3、4、6、8、9、12,適合各種報酬率快速除法。比起精確的69.3,72在日常使用更實用,尤其對中等報酬率來說。這就是它在準確和便利間的巧妙平衡。

補充一點,早期金融家常用類似技巧簡化計算,72法則就是從那時演變而來,讓複利不再遙不可及。

72法則在不同投資場景的應用:從定存到高風險投資

72法則的強大之處在於靈活性,不管你偏好保守還是進取,它都能給出實用見解,涵蓋各種資產類型。

- 銀行定存與儲蓄:報酬雖低,但用72法則能看清長期累積速度,提醒通膨如何慢慢吃掉現金價值。

- 股票與ETF:對高潛力股票或指數基金,估算翻倍時間超快。比如8%報酬的ETF,約9年就翻倍。不過股市起伏大,報酬不是固定值,要有心理準備。

- 基金投資:無論平衡、債券或股票基金,只要有年化報酬預期,72法則都能測量長期增值可能。

- 房地產:把租金收益加房價漲幅算成總報酬率,就能粗估翻倍期,評斷這筆投資值不值。

使用時,記得考慮每種工具的特點。高風險選項報酬誘人,但波動也大,實際結果可能偏離預期。別忘了流動性、稅務和費用這些隱藏因素,它們都會拉長真正翻倍的路程。

72法則與退休金規劃:提早實現財務自由的關鍵

談到退休規劃,72法則簡直是不可缺的幫手。它讓你算出儲蓄翻倍需時,清楚距離財務獨立還有多遠。

比方說,你想60歲退休時有1000萬元,現在手頭250萬元,預期8%報酬。按72法則,每9年翻倍:

- 250萬變500萬(9年)

- 500萬變1000萬(再9年)

總計18年就能達標。這能讓你思考:要多存錢?換更高報酬組合?還是延後退休?早投資,複利就越猛,資產衝向目標更快。富達投資也強調,起步越早,複利奇蹟越明顯。

72法則的盲點與限制:這些情況下你必須小心!

72法則雖好用,但有幾個陷阱得留意,否則估算會失真:

- 只是近似,不是絕對準:高或低報酬率時,誤差變大。低報酬用70或69法則可能更好。

- 假定報酬穩定:現實市場波動大,每年收益不一,實際時間常偏離。

- 沒算稅和成本:稅金如資本利得稅、股利稅,加上手續費,都會吃掉淨報酬,延長翻倍期。

- 忽略通膨:它算名目價值翻倍,不是購買力。通膨3%、報酬8%,實質只剩5%,時間拉長。舉例,資產翻倍後,錢的真實價值可能沒漲多少。

- 限於單筆投入:假設一次投全額複利。若定期定額,計算複雜,72法則只給大方向。

總之,把它當快速篩選器就好,大決定還需詳細財務模型。這樣才能避開坑,穩穩前進。

70法則、69法則與72法則:哪種估算方式更適合你?

除了72法則,還有70和69法則,同樣估資產翻倍時間,但各有側重和準度。

- 72法則 (Rule of 72)

公式:翻倍年數 ≈ 72 ÷ 年化報酬率

適合:中等報酬(6%~10%),因72易除,口算方便。

準度:一般範圍內高。 - 70法則 (Rule of 70)

公式:翻倍年數 ≈ 70 ÷ 年化報酬率

適合:低報酬(<5%),估算更貼近真實。

準度:低報酬時勝過72。 - 69法則 (Rule of 69 / Rule of 69.3)

公式:翻倍年數 ≈ 69.3 ÷ 年化報酬率 (或69)

適合:連續複利或極低報酬。

準度:數學最精,特別連續計算。

| 法則名稱 | 公式 | 適用情境 | 精確度考量 |

|---|---|---|---|

| 72法則 | 翻倍年數 ≈ 72 ÷ 年化報酬率 | 中等報酬率 (6% – 10%),口算方便 | 廣泛適用,最常用 |

| 70法則 | 翻倍年數 ≈ 70 ÷ 年化報酬率 | 較低報酬率 (< 5%) | 在低報酬率下稍優於72法則 |

| 69法則 | 翻倍年數 ≈ 69 ÷ 年化報酬率 | 連續複利,極低報酬率 | 數學上最精確,特別適用於連續複利計算情境 |

選哪個看需求。粗估用72就行,精準或特殊案再換70或69。

總結:精明運用72法則,邁向你的財富目標

72法則是理財高手手中的利器,憑藉簡易公式,幫你預測資產翻倍時程,優化投資布局。搞懂它的定義、運算和原理,就能更有自信面對選擇。

但別忘記,它的近似本質,沒涵蓋稅、通膨或波動等變數。所以視為起點,搭配全面分析,依風險偏好和市場調整策略。善用72法則,你能掌控財富節奏,逐步接近自由。

常見問題 (FAQ)

1. 72法則為什麼是72,而不是其他數字?

72這個數字之所以被選用,是因為它擁有較多的因數(例如1、2、3、4、6、8、9、12等),使得在不同報酬率下,口算翻倍時間變得非常方便。它是一個基於自然對數和複利公式的近似值,在數學上雖然69.3更精確,但72在實用性上更具優勢,特別是對於常見的投資報酬率而言。

2. 72法則適用於所有類型的投資嗎?

72法則原則上適用於任何能產生年化報酬率的投資,包括銀行定存、債券、股票、基金、房地產等。然而,它假設報酬率是穩定且以複利形式增長的。對於波動較大或報酬率不穩定的投資(如單一股票),其估算結果僅供參考,實際情況可能會有較大差異。

3. 如果投資報酬率不固定,72法則還準確嗎?

如果投資報酬率不固定,72法則的準確性會降低。它是一個基於「平均年化報酬率」的估算工具。在報酬率波動較大的情況下,您可以使用歷史平均報酬率來進行估算,但需理解這只是一個參考值,實際翻倍時間可能會因市場變化而有所不同。對於長期投資而言,平均報酬率的參考價值會更高。

4. 通貨膨脹會影響72法則的估算結果嗎?

是的,通貨膨脹會影響72法則的估算結果。72法則計算的是資產的「名目價值」翻倍時間。如果考慮通貨膨脹,您需要用「實質報酬率」(名目報酬率減去通貨膨脹率)來計算,才能得出資產「實質購買力」翻倍所需的時間。例如,若年化報酬率8%,通膨率3%,則實質報酬率約為5%,資產的實質購買力翻倍時間將會更長。

5. 70法則和72法則有什麼主要區別?

70法則和72法則都是估算資產翻倍時間的近似法則。主要區別在於分子數值不同:

- 72法則: 翻倍年數 ≈ 72 ÷ 年化報酬率。在一般投資報酬率(約6%至10%)下較為常用且精確。

- 70法則: 翻倍年數 ≈ 70 ÷ 年化報酬率。在較低的報酬率(例如低於5%)下,估算結果可能比72法則更為接近實際值。

兩者都是為了簡化計算而設計的實用工具。

6. 除了72法則,還有哪些快速估算投資翻倍時間的方法?

除了72法則,還有70法則和69法則(特別適用於連續複利或極低報酬率)。這些都是基於複利計算的近似法則。此外,您也可以使用財務計算機或Excel等試算表軟體,透過更精確的複利公式來計算,例如 `NPER` 函數(在Excel中)。

7. 72法則可以用來估算負債翻倍的時間嗎?

是的,72法則也可以用來估算負債翻倍的時間。只要將負債的年化利率代入公式,就可以估算出負債金額翻倍所需的時間。這對於理解信用卡債務、貸款等高利率負債的增長速度非常有幫助,警示您及早償還。

8. 我應該多久檢查一次我的資產翻倍進度?

檢查資產翻倍進度的頻率取決於您的投資策略和市場波動性。對於長期投資者來說,每年或每半年進行一次財務回顧是比較合理的。這不僅能幫助您評估資產是否按預期增長,也能在必要時調整投資組合或儲蓄計畫。重要的是定期檢視,而不是頻繁變動。

9. 72法則計算出來的結果是稅前還是稅後?

72法則通常是基於「稅前」的年化報酬率來進行估算的。在實際應用中,如果您想了解扣除稅負後的資產翻倍時間,您應該先計算出「稅後」的年化報酬率,然後再將其代入72法則進行估算。例如,如果投資報酬率為10%,稅率為15%,則稅後報酬率約為8.5%。

10. 72法則對於長期投資的意義是什麼?

對於長期投資者而言,72法則具有深遠的意義。它清晰地展示了複利的時間價值,強調了「越早開始投資,效果越顯著」的道理。透過72法則,長期投資者可以更好地規劃財務目標,評估不同投資策略對未來財富的影響,並在面對市場波動時,堅定持有以享受時間帶來的複利增長。它鼓勵投資者保持耐心,並持續投入。