導言:為何美元指數是全球財經的「溫度計」?

在全球金融市場變化多端的環境下,美元指數就像一個可靠的溫度計,每一次指數的起伏都可能影響投資者的決策。這項指標不僅用來評估美元相對於幾種主要國際貨幣的強弱,還能幫助我們觀察整體經濟動態、資金移動方向以及市場心理。對台灣和香港的投資者來說,深入了解美元指數的含義、背後驅動力量以及未來趨勢,能夠更好地管理資產組合、規避匯率波動,並抓住潛在機會。本文將一步步解開美元指數的內涵,從基本原理到實用策略,幫助您在國際經濟浪潮中游刃有餘。

美元指數是什麼?定義、歷史與構成詳解

美元指數(DXY)的官方定義與演進

美元指數是由洲際交易所負責計算和發布的加權幾何平均數,用來顯示美元對六種關鍵國際貨幣的相對價值。這項指數誕生於1973年3月,那時布雷頓森林體系剛崩潰,各國貨幣開始從固定匯率轉向浮動機制。它的初衷是建立一個標準,來客觀呈現美元在國際貿易中的競爭地位和整體價值。需要注意的是,這個指數與聯準會發布的廣義美元指數不同,後者涵蓋更多貨幣種類,更適合分析美國與貿易夥伴的全面互動,而DXY則專注於全球金融核心市場的美元表現。

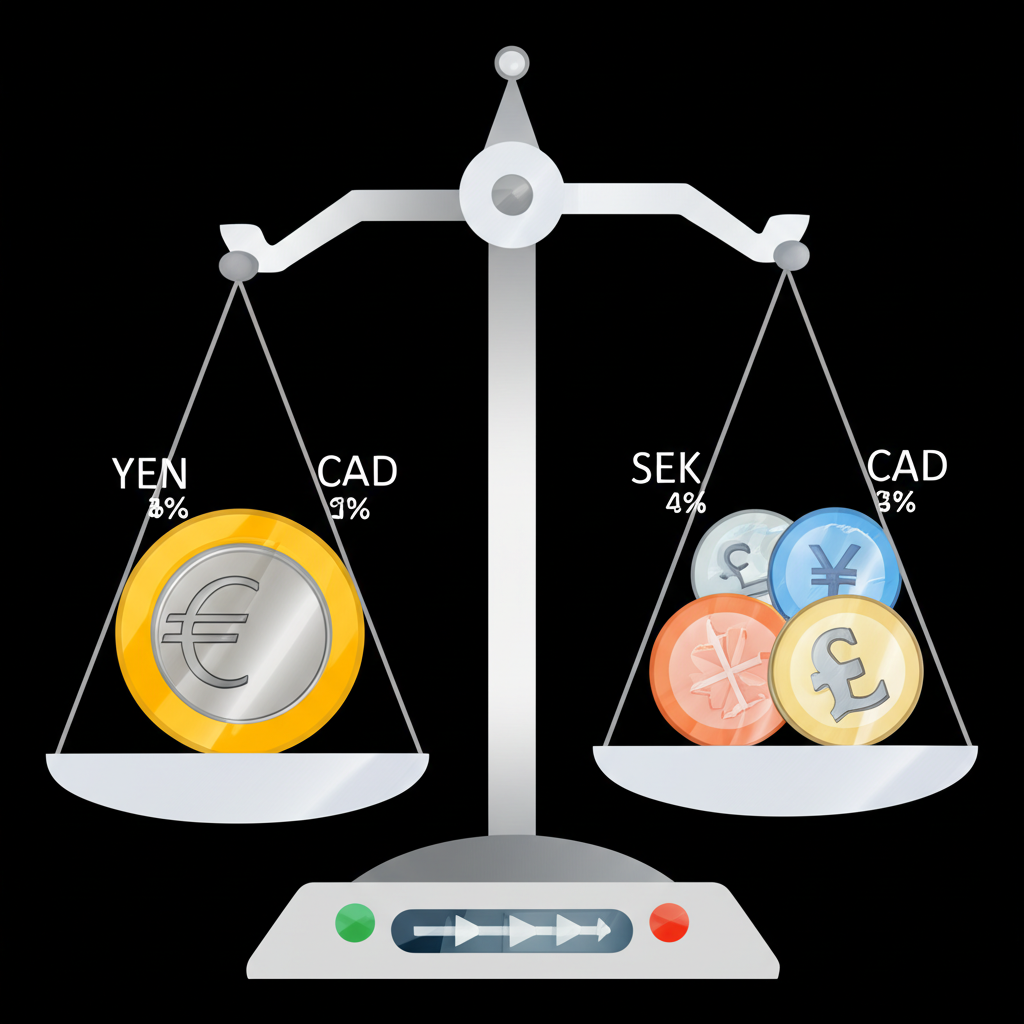

組成貨幣籃與各國權重分析

美元指數的貨幣組合反映了美國主要貿易對象,以及市場上最具流動性的貨幣。目前,它包括以下六種貨幣,每種有特定權重:

- 歐元(EUR):57.6%

- 日圓(JPY):13.6%

- 英鎊(GBP):11.9%

- 加拿大幣(CAD):9.1%

- 瑞典克朗(SEK):4.2%

- 瑞士法郎(CHF):3.6%

(表:美元指數成分貨幣及其權重)

歐元權重最大,這表示歐元區的經濟狀況和歐洲央行的決策對指數影響最深。自1999年歐元推出以來,它取代了原本的德國馬克和法國法郎等多種歐洲貨幣,大幅提高了自己在指數中的份額。過去,這個貨幣籃和權重曾經調整過,以跟上全球貿易格局的變化,但歐元加入後,結構已維持穩定,確保指數的連續性和代表性。

美元指數的計算方式與基準點

計算美元指數時,使用的是幾何加權平均方法,每種貨幣的權重決定其對整體的貢獻,指數變化以百分比顯示,而不是絕對點數。公式如下:

DXY = 50.14348112 × EURUSD-0.576 × USDJPY0.136 × GBPUSD-0.119 × USDCAD0.091 × USDSEK0.042 × USDCHF0.036

這裡的50.14348112是固定常數,讓指數以1973年3月的100點為起點。那個基準點標誌著浮動匯率時代的開端,所以當指數超過100,意味美元比當年更強;低於100則表示貶值。這種設計讓我們能輕鬆比較美元的長期趨勢。

影響美元指數升跌的關鍵因素與總體經濟脈絡

美元指數的漲跌源自美國和全球經濟的互動,掌握這些要素有助於預測未來方向。

聯準會貨幣政策(利率、量化寬鬆/緊縮)

美國聯邦準備理事會的決策是美元指數最主要的推動力。

- 利率政策: 升息會提升美元資產的報酬率,吸引國際資金湧入美國,從而增加美元需求並抬升指數。降息則相反,資金外流會削弱美元。

- 量化寬鬆(QE)與量化緊縮(QT): QE透過買債注入資金,通常壓低美元價值;QT則收回流動性,提升美元需求。市場對政策預期的變化,也會提前影響指數走勢。

美國經濟數據與通膨預期

優異的美國經濟指標往往支撐美元,因為這給聯準會更多空間維持高利率。

- 國內生產毛額(GDP): 成長超出預期時,通常利好美元。

- 非農就業報告: 就業數據強勁,如新增崗位多、失業率低,會強化美元。

- 消費者物價指數(CPI)與個人消費支出物價指數(PCE): 這些通膨指標引導聯準會行動。高通膨可能促使升息,支撐美元;低通膨則引發降息預期,壓低美元。

您可以透過 美國勞工統計局 (BLS) 查詢最新的CPI數據。舉例來說,2022年的高通膨數據曾直接推動聯準會加速升息,帶動美元指數創下多年高點。

全球避險情緒與地緣政治風險

當世界充滿不確定性,如經濟衰退疑慮、金融市場震盪或國際衝突時,美元常成為首選避險工具。資金從高風險資產轉向美元,會推升其需求和指數。例如,2022年俄烏衝突初期,避險買盤讓美元指數快速上漲,顯示其在危機中的穩定角色。

主要貿易夥伴經濟表現與貨幣政策分歧

既然指數是美元對一籃子貨幣的相對表現,那些貨幣國家的經濟和政策也會產生作用。

- 歐元區: 權重最高的歐元,讓歐洲央行的行動和歐元區數據(如GDP、CPI)對指數影響深遠。歐元區疲軟或寬鬆政策會弱化歐元,進而強化美元指數。

- 日本: 日本銀行的長期寬鬆立場,與聯準會的差異,常導致日圓波動,影響指數。

- 英國、加拿大、瑞士、瑞典: 這些國家的央行決策和經濟動態,雖權重較小,但政策分歧仍會間接波及指數。

大宗商品價格與全球貿易流動的間接影響

大宗商品如石油、黃金和金屬的價格變動,以及貿易平衡,都會間接觸動美元指數。

- 大宗商品: 價格上漲可能加劇全球通膨,促使央行收緊政策,影響貨幣強弱。許多商品以美元計價,其波動也改變出口國的貿易條件和資金方向。

- 全球貿易流動: 貿易順差或逆差的變化影響貨幣需求。例如,美國逆差擴大理論上減低美元需求,但若全球經濟熱絡,資金流動複雜化。您可以參考 世界貿易組織 (WTO) 的貿易數據報告。像是2023年的供應鏈調整,就曾透過貿易動態影響美元的國際角色。

美元指數走勢圖解:即時追蹤與歷史分析

如何查詢美元指數即時走勢與數據

投資者需要及時掌握美元指數的動態,以做出及時反應。許多平台提供即時數據和圖表:

- TradingView: 功能豐富的圖表和技術指標,適合進階使用者。

- Investing.com: 包含即時報價、新聞和社群討論。

- 鉅亨網、財經M平方: 台灣本土平台,不只DXY,還連結本地經濟資訊。

- 彭博社 (Bloomberg)、路透社 (Reuters): 專業級數據,通常需訂閱。

查詢時,不僅看價格,還要留意成交量、相關貨幣對如EUR/USD和USD/JPY,以及宏觀新聞,以獲得全面視角。

美元指數十年走勢回顧與重要轉折點

過去十年,美元指數經歷多次循環,每波變化都與關鍵事件相連:

- 2014-2016年: 美國從金融危機中復甦,聯準會結束QE並醞釀升息,與歐洲和日本的寬鬆形成對比,指數從80附近升至100以上。

- 2017-2018年: 聯準會升息和縮表進行中,但其他央行升息預期讓指數小幅回落。

- 2020年(疫情衝擊): 疫情爆發初期避險需求推高指數,之後聯準會大規模QE和降息導致下半年下滑。

- 2021-2022年: 通膨危機下,聯準會激進升息,指數突破110,達20年高點。

- 2023年至今: 升息週期尾聲,降息預期讓指數回落,但美國經濟韌性維持其高檔位置。

(圖:美元指數近十年走勢圖)

歷史最高與最低紀錄:意義與啟示

指數的極端值常預示經濟轉折。

- 歷史最高點: 1985年2月達164.72,源於美國高利率抗通膨,吸引資本湧入,但傷害出口,最終引發廣場協議干預。

- 歷史最低點: 2008年3月跌至70.698,次貸危機中聯準會降息和QE動搖美元信心。

這些紀錄顯示,美元強弱隨環境變化,極端情況會重塑全球經濟,為投資者帶來教訓與機會。

美元指數與台幣/港幣的關係:深度解析與投資策略

對台灣和香港投資者,美元指數的變化直接關乎財富管理。

美元指數上升/下跌對台幣匯率的影響機制

美元指數對台幣(USD/TWD)的影響層層相扣:

- 間接影響(全球資金流向): 指數上漲時,資金偏好美元,壓低台幣;下跌則資金外溢,可能抬升台幣。

- 間接影響(國際貿易競爭力): 強美元讓台灣出口品變貴,經濟承壓;弱美元則助出口。

- 直接影響(對人民幣/其他亞洲貨幣的影響): 台幣與人民幣、韓元連動,若亞洲貨幣因強美元貶值,台幣跟隨。

台灣央行會干預穩定匯率,但指數長期趨勢仍是重要參考。

美元指數上升/下跌對港幣匯率的影響與聯繫匯率制度

港幣透過聯繫匯率固定在7.75至7.85兌美元,美元指數的直接匯率影響小,但其他途徑仍顯著:

- 利率連動: 香港拆息跟隨美國利率,強美元升息環境提高借貸成本,影響樓市和股市。

- 資金流動: 強美元吸引資金離開香港,港幣偏弱方;反之偏強方。

- 資產價格影響: 強美元收緊流動性,壓抑香港股市和房市。

美元指數100台幣多少?實際換算與應用場景

問「美元指數100台幣多少」其實有誤解,因為指數和台幣匯率無直接換算。指數是美元對貨幣籃的平均,台幣匯率是單一對。

然而,從趨勢看:

* 當美元指數在100附近時: 美元處中強水平,台幣匯率受台灣經濟、貿易、外資和央行影響,歷史上可能在28-32間,但非固定。

* 實際應用: 查即時USD/TWD,可用 台灣銀行牌告匯率。指數給宏觀趨勢,匯率是交易實價。

台港投資人如何利用美元指數規劃資產配置

指數趨勢能指導資產調整:

- 強勢美元情境(DXY上升):

- 外幣資產: 增持美元定存、美股、美債或相關基金,獲匯兌好處。

- 台港本地資產: 台幣/港幣貶值推升進口成本,台港股市注意外資外流和出口企業;房市資金成本升。

- 避險資產: 黃金在強美元時表現弱,但高不確定期可多元配置。

- 弱勢美元情境(DXY下跌):

- 外幣資產: 減美元比重,轉歐元、日圓或新興市場。

- 台港本地資產: 台幣/港幣升值利進口但壓出口;股市資金回流,房市借貸成本低。

- 大宗商品: 弱美元推升商品價,可投相關ETF。

實用框架: 定期審視宏觀數據、央行聲明和地緣新聞,結合個人風險和目標動態調整。例如,預期聯準會降息而他國強勁時,減美元轉多元化。

美元指數未來展望:2025年與中長期趨勢預測

未來美元指數將受多重因素牽引。

影響未來走勢的潛在風險與機會分析

中長期關鍵點包括:

- 全球去美元化趨勢: 部分國家推本幣貿易,雖緩慢,但可能削弱美元長期地位。

- 主要央行貨幣政策分歧: 聯準會與歐洲央行、日本銀行的差異持續波動。若聯準會降息更快,指數或下行。

- 地緣政治衝突升級: 重大事件如貿易戰會激發避險,推升美元。

- 新興市場經濟韌性: 若新興國成長強,資金分散可能壓指數。

- 美國財政狀況: 赤字和債務長期挑戰信心,但儲備貨幣地位穩固。

專家預測與情境分析(如2025年美金還會漲嗎?)

關於「2025年美金還會漲嗎」,專家意見分歧,取決於聯準會和全球前景。

- 「弱勢美元」情境: 通膨降溫、聯準會2024年底或2025年初大降息、他國復甦強,指數可能跌至90-95,非美資產和大宗商品利好。

- 「強勢美元」情境: 美國經濟韌性、通膨頑固延後降息,或全球風險升,指數持高或漲至105-110,美元資產吸引人。

- 「區間震盪」情境: 最可能在98-105震盪,受數據和央行拉扯。

國際貨幣基金組織 (IMF) 的《世界經濟展望》報告提供可靠全球預測。

投資者應關注的關鍵指標與數據前瞻

為獨立決策,追蹤:

- 聯準會會議紀要與官員講話: 利率點陣圖、通膨和成長預期、政策暗示。

- 美國關鍵經濟數據: CPI、PCE、非農、GDP、ISM PMI。

- 其他主要央行(ECB、BOJ、BOE)政策動向: 與聯準會比較差異。

- 全球地緣政治事件: 衝突、貿易摩擦引避險。

- 市場預期變化: 聯邦基金期貨顯示利率路徑。

建議建「美元指數分析框架」,納入這些指標,定期更新,而非跟風單一預測。

結論:掌握美元指數,洞察全球財富流向

美元指數不僅是個數值,更是全球經濟的指標,指引資金方向,並影響個人投資。從定義、組成,到驅動因素,以及與台幣、港幣的連結,本文提供全面視角。

對台灣和香港投資者,理解指數波動能精準評估外幣風險與機會,優化股票、債券、不動產配置,在動盪市場中做出聰明選擇。

經濟持續演變,指數未來充滿不確定。建議持續關注資訊,用本文框架培養獨立判斷,掌握指數即洞察財富脈動,為投資增添信心。

1. 美元指數是什麼,它代表了什麼意義?

美元指數(DXY)是衡量美元兌一籃子六種主要國際貨幣(歐元、日圓、英鎊、加幣、瑞典克朗、瑞士法郎)相對強弱的加權幾何平均值。它代表了美元在全球金融市場中的綜合購買力與市場信心,是分析全球經濟與貨幣趨勢的重要指標。

2. 美元指數的成分貨幣有哪些,各自權重是多少?

美元指數的六大成分貨幣及其權重為:

- 歐元(EUR):57.6%

- 日圓(JPY):13.6%

- 英鎊(GBP):11.9%

- 加拿大幣(CAD):9.1%

- 瑞典克朗(SEK):4.2%

- 瑞士法郎(CHF):3.6%

3. 美元指數的升跌對台幣和港幣的匯率有什麼影響?

對台幣:DXY上升通常意味著全球資金流向美元資產,導致台幣面臨貶值壓力;DXY下跌則可能推升台幣。此外,DXY也透過影響全球貿易競爭力和亞洲其他貨幣間接影響台幣。

對港幣:由於港幣與美元實施聯繫匯率制度(7.75-7.85),DXY對港幣匯率的直接影響有限。但DXY的強弱會影響香港的利率(與美國利率連動)、資金流動及資產價格(如股市、樓市)。

4. 2025年美元指數還會繼續上漲嗎?專家們怎麼看?

2025年美元指數的走勢存在多種情境。如果美國經濟超預期強勁,通膨頑固導致聯準會維持高利率,或者全球避險情緒升溫,DXY可能維持強勢甚至上漲。然而,若美國通膨迅速降溫,聯準會啟動降息,且其他主要經濟體表現優異,DXY則可能趨勢性下跌。專家觀點分歧,通常會根據聯準會政策走向和全球經濟數據進行動態調整。

5. 投資人如何利用美元指數判斷市場趨勢並進行資產配置?

投資人可將DXY作為宏觀指標:

- DXY上升:考慮增持美元資產(如美股、美債、美元定存),或減少外幣計價的負債;台港本地資產可能面臨資金流出壓力。

- DXY下跌:可考慮減少美元資產比重,轉向其他非美貨幣資產、新興市場資產或以美元計價的大宗商品;台港本地資產可能受益於資金回流。

同時,需結合自身風險承受能力、投資目標及其他經濟指標進行綜合判斷。

6. 除了聯準會政策,還有哪些總體經濟因素會影響美元指數走勢?

除了聯準會的利率和量化寬鬆/緊縮政策外,影響DXY的總體經濟因素還包括:

- 美國經濟數據(如GDP、就業數據、通膨數據)

- 全球避險情緒與地緣政治風險

- 美元指數成分貨幣國家的經濟表現與貨幣政策(如歐洲央行、日本銀行)

- 大宗商品價格波動

- 全球貿易流動與平衡

7. 美元指數歷史上最低和最高點是多少,背後反映了哪些經濟背景?

美元指數歷史最高點曾達164.72(1985年2月),反映當時美國為抑制高通膨而實施的極端高利率政策,導致美元極度強勢。歷史最低點則約在70.698(2008年3月),當時美國正經歷次貸危機,聯準會大幅降息並啟動量化寬鬆,市場對美元信心動搖,導致美元大幅貶值。

8. 哪裡可以查詢到美元指數的即時走勢圖和完整的歷史數據?

9. 當美元指數達到100時,台幣兌美元的匯率大概會是多少?

美元指數和台幣兌美元匯率是兩個不同的指標,沒有直接的數學換算關係。美元指數為100僅代表美元相對於1973年基準點的強弱。台幣兌美元的實際匯率(如28、30、32等)會受到台灣自身經濟基本面、央行政策、外資流動等多重因素影響,與DXY的具體點位沒有固定對應關係。

10. 美元指數下跌代表什麼,對全球經濟和投資者意味著什麼?

美元指數下跌代表美元相對於一籃子主要貨幣走弱。這通常意味著:

- 全球經濟:可能預示全球流動性增加,對以美元計價的大宗商品構成上漲支撐,有利於新興市場經濟體,並可能減輕這些國家的美元債務負擔。

- 投資者:持有非美貨幣資產的投資者可能獲得匯兌收益;美元資產的吸引力可能下降。避險情緒可能降低,資金可能流向風險較高的資產。